Dall’idea all’impresa – La parte finanziaria del Business Plan (8/15)

Condividi

I cambiamenti sempre più veloci del contesto in cui operano le imprese rendono opportuno per ciascun operatore economico effettuare un “tagliando”, ossia una valutazione, ed un eventuale ripensamento, dell’impostazione, dell’organizzazione e della gestione dell’attività imprenditoriale.

Questa serie di articoli su come fare impresa in un mondo più difficile e competitivo rappresenta la naturale evoluzione della Bussola “Dall’Idea all’Impresa”, pubblicata qualche anno fa e, proprio come la Bussola, è dedicata a chi è già imprenditore e vuole ripensare la propria attività, a chi lo vuole diventare, e a chi lo diventerà, magari come conseguenza di un passaggio generazionale dell’attività di famiglia.

In questo ottavo articolo esamineremo gli ultimi 4 prospetti del BP, ossia il Piano degli investimenti, il Prospetto del cash flow atteso, il Piano finanziario, e il Prospetto economico-finanziario complessivo.

Dopo aver esaminato la struttura, e quindi i principali contenuti di un BP, e le modalità migliori per redigerlo, ed analizzato con maggior dettaglio i contenuti di alcune parti del BP, come l’Executive Summary e il Conto economico previsionale, in questo articolo si esamineranno gli ultimi 4 prospetti del BP, ossia il Piano degli investimenti, il Prospetto del cash flow atteso, il Piano finanziario, e il Prospetto economico-finanziario complessivo.

Il Piano degli investimenti

Il Piano degli investimenti è necessario quando l’operazione di creazione o di rilancio aziendale comporta degli investimenti di natura finanziaria (es. acquisizione di un’altra società, per esempio proprietaria di una catena di punti vendita), oppure di natura industriale/commerciale (es. rinnovo dei macchinari o del negozio, nuovo magazzino, nuovo ufficio, nuovo impianto di produzione).

E’ il caso di segnalare che per spese come l’acquisizione di servizi e di fattori della produzione, non è necessario predisporre un Piano degli investimenti, per 2 motivi:

- si tratta di acquisizione di beni o servizi, la cui utilità si esaurisce al momento del loro utilizzo, sebbene siano propedeutiche all’operazione di creazione dell’impresa, o del suo rilancio (es. spese legali, merce da esporre, che costituisce una delle voci più importanti del capitale circolante);

- la dimensione degli importi è in genere modesta, sebbene sia vero che dal punto di vista contabile alcune acquisizioni di servizi (come quelle per il notaio che consente la creazione di una società) possono essere considerate come “spese di avviamento”, e quindi, delle immobilizzazioni immateriali, per cui, come tali, possono essere “ammortizzabili”, come altri investimenti, per effetto di norme contabili (OIC 24) e fiscali (art. 108, comma 1, Tuir).

Dunque, il Piano degli investimenti è necessario solo quando è prevista l’acquisizione di beni di investimento, che possono essere catalogati in diverse categorie:

- quote di una società;

- ramo di azienda;

- immobili (es. fabbriche, magazzini, uffici, negozi, superfici commerciali);

- mezzi di trasporto (es. furgoni, auto);

- macchinari (o anche allestimenti di un punto vendita);

- altri beni ad utilità non di breve termine (es. mobili, computer, software, licenze, permessi, spese legali).

Per ciascuno di questi valori (ovvero cespiti) va poi previsto un piano di ammortamento, il cui numero di anni deve essere commisurato alla durata del bene (o dell’immobilizzazione immateriale), che in genere non può essere superiore a 10 anni, salvo per immobili, che possono avere un periodo di ammortamento maggiore.

Va detto però che la quota di ammortamento annuale dei cespiti va quantificata in funzione delle norme fiscali, in quanto esse consentono di dedurre dai ricavi l’importo di tale quota, circostanza che permette di ridurre l’utile lordo, su cui va applicata l’aliquota delle imposte sul reddito (riducendo quindi il carico fiscale).

Esempio di Piano degli investimenti

Riprendendo il caso dell’azienda commerciale che tratta capi di abbigliamento prodotti da case di moda, di fascia medio-alta (vedi l’esempio del Conto economico previsionale riportato nell’articolo relativo all’Executive Summary e Conto Economico), si può ipotizzare che l’imprenditore intenda rinnovare l’immobile dove si trova il punto vendita, ed anche di acquisire un altro edificio, approfittando del calo delle quotazioni immobiliari, per utilizzarlo come secondo punto vendita, dove offrire prodotti (es. vestiario e accessori) di media qualità, così da intercettare la domanda di un altro segmento di mercato (appunto quello di clienti con media capacità di acquisto).

In questo caso con il Piano degli investimenti si provvede ad elencare tutte le spese che occorre sostenere per la ristrutturazione del punto vendita, e per l’acquisizione del nuovo edificio, nonché per la sostituzione degli allestimenti, ormai non più alla moda, che sono però recuperati per essere sistemati nel secondo punto vendita, destinato ad una clientela con normale capacità di spesa.

Dato che il pagamento delle spese di investimento non avvengono tutte in un solo momento, ma nel corso di un certo periodo, che in questo esempio possiamo immaginare in 4 trimestri, allora, ipotizzando che il costo della ristrutturazione del punto vendita (che è una grande superficie a più piani) costi 1,5 milioni di euro, e l’acquisto del secondo immobile richieda 1 milione di euro, allora il Piano degli investimenti avrà i contenuti riportati nella tabella 1.

A questo punto non resta che chiedersi dove reperire il denaro necessario per attuare il piano degli investimenti, e a questo scopo bisogna redigere il Prospetto del cash flow atteso e il Piano finanziario.

Infatti i ricavi ottenuti nel frattempo potrebbero fornire parte delle risorse finanziarie necessarie per realizzare gli investimenti, mentre la parte restante dovrà provenire dai capitali dell’imprenditore, che li investe nell’azienda, e/o da terzi, come nuovi soci, finanziatori, che possono acquisire una quota della società che gestisce l’albergo, oppure banche, che erogano il prestito necessario per coprire i costi degli investimenti.

Il Prospetto del cash flow atteso

Il Prospetto del cash flow atteso è utile per una più precisa predisposizione del Piano finanziario. Infatti, esso indica sia le entrate sia le uscite che l’impresa si attende nel corso del prossimo anno (o del prossimo triennio), basandosi sulle previsioni del Conto economico previsionale, e le colloca temporalmente in precisi momenti (es. in ogni trimestre).

Pertanto, come spiegato in occasione dell’illustrazione del Conto economico previsionale, bisogna considerare che se le uscite, dovute alle spese, sono prevedibili, entro certi limiti, con precisione (salva la possibilità che ci siano spese impreviste, situazione che può sempre capitare), le entrate, normalmente generate dai ricavi, sono invece piuttosto incerte.

Il confronto in ogni periodo di tempo considerato, come il trimestre, tra entrate e uscite, consentirà di quantificare:

- in caso di valore negativo: le risorse finanziarie da immettere nell’attività imprenditoriale, ovvero il fabbisogno finanziario, da coprire con proprie risorse, oppure con prestiti, o altre operazioni finanziarie;

- in caso di valore positivo: le risorse finanziarie resesi disponibili, che possono essere impiegate per rimborso dei finanziamenti, nuovi investimenti, rafforzamento del capitale circolante, oppure accantonati per distribuzione degli utili ai titolari dell’azienda.

Va detto che nel BP il Prospetto del cash flow atteso si differenzia da quello che viene allegato al bilancio, in quanto il primo è un preventivo, ed il secondo è un consuntivo. Alcune differenze tra i due dipendono anche dalla variazione di working capital nel periodo, o capitale di funzionamento: una modifica del livello delle scorte influenza il cash flow (riducendo il magazzino si genera cassa, per esempio) e lo stesso avviene modificando i termini di pagamento di fornitori e clienti (fare più credito ai clienti assorbe cassa, oltre ad aumentare il rischio; il contrario per i fornitori). Tuttavia, in un prospetto/preventivo di cassa di un BP semplificato, queste variazioni non vengono inserite.

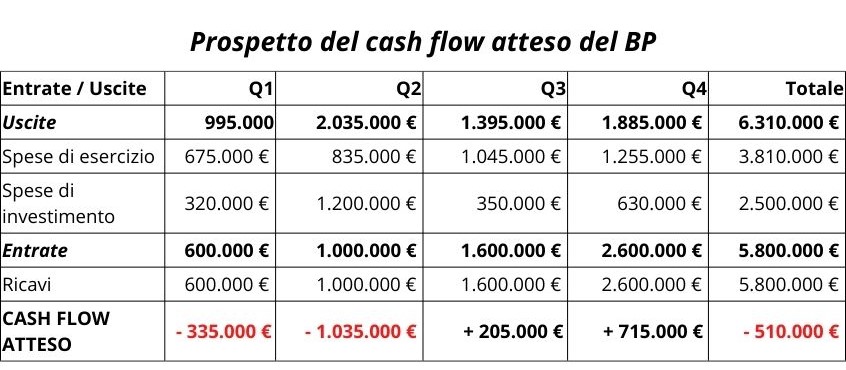

Esempio di Prospetto del cash flow atteso

Riprendiamo il caso dell’azienda commerciale che vende capi di abbigliamento di lusso, e che è intenzionata ad allargare la propria clientela, rivolgendosi anche ad acquirenti con un reddito medio, interessato ad abiti di buona fattura, ma a prezzo competitivo.

In questo caso si ipotizza che le uscite siano determinate sia dai costi di esercizio per ogni trimestre, come descritti nel Conto economico previsionale, sia dalle spese di investimento, come risulta dal Piano degli investimenti, anche questo articolato su base trimestrale.

Invece, le entrate saranno basate esclusivamente sui ricavi, non essendo prevista la cessione di beni immobiliari o di titoli finanziari (ipotesi che però potrebbe aver luogo, se l’imprenditore disponesse di cespiti da vendere).

Il Prospetto del cash flow atteso può quindi essere predisposto come nella tabella 2.

Dunque, dal Prospetto del cash flow atteso emerge che complessivamente nei primi 4 trimestri, ovvero nel primo anno ci sarà bisogno (se le cose vanno come previsto) di 510.000 euro.

Osservando però i numeri riferiti ai trimestri, ci si rende conto che è nei primi 2 trimestri che occorrono risorse finanziarie, e precisamente, 335.000 euro nel primo trimestre, e addirittura 1,035 milioni di euro nel secondo trimestre.

Spetta ora al Piano finanziario indicare come e da dove reperire le risorse per soddisfare questo fabbisogno.

Il Piano finanziario

La penultima componente del BP è il Piano finanziario, dove si indicano le fonti delle risorse con le quali soddisfare il fabbisogno finanziario come emerge dal Prospetto del cash flow atteso.

In primo luogo va evidenziato che, data l’incertezza delle entrate, ed in una certa misura, anche delle uscite, è decisamente raccomandabile che le necessità finanziarie da coprire, come risultanti dal Prospetto del cash flow atteso, siano incrementate di una percentuale, che dovrebbe crescere in funzione del livello di incertezza delle entrate e delle uscite.

Pertanto, gli importi negativi indicati dal Prospetto del cash flow atteso, che rappresentano il fabbisogno finanziario da coprire, dovrebbero essere incrementati di almeno il 10-15%, per evitare che un imprevisto qualsiasi renda urgente l’iniezione di nuova liquidità, che però normalmente è difficile reperire, almeno a costi ragionevoli, in un breve lasso di tempo.

Chiarito questo aspetto metodologico, il Piano finanziario deve indicare nei periodi di tempo considerati, le modalità di copertura del fabbisogno finanziario.

A questo riguardo le fonti di risorse finanziarie possono essere essenzialmente 2:

- il capitale proprio, e quindi risorse provenienti dall’imprenditore, o da suoi soci, o da suoi finanziatori, ma che vengono trasferiti all’azienda senza obbligo di restituzione, né di remunerazione con un tasso di interesse, o altro meccanismo di compensazione;

- il capitale di credito, ovvero risorse proveniente da terzi, che vanno restituite a chi le ha fornite, entro un determinato lasso di tempo (ovvero entro la scadenza prevista dal prestito), e che normalmente vanno remunerate con un interesse, stabilito nel contratto di prestito.

Ovviamente esistono diverse forme contrattuali per acquisire risorse sia come capitale proprio che come capitale di credito, ma questo tema sarà affrontato in dettaglio in un prossimo articolo, dedicato appunto alle varie formule contrattuali, e ai vari prodotti finanziari, con cui l’imprenditore può reperire (ma anche investire) le risorse finanziarie.

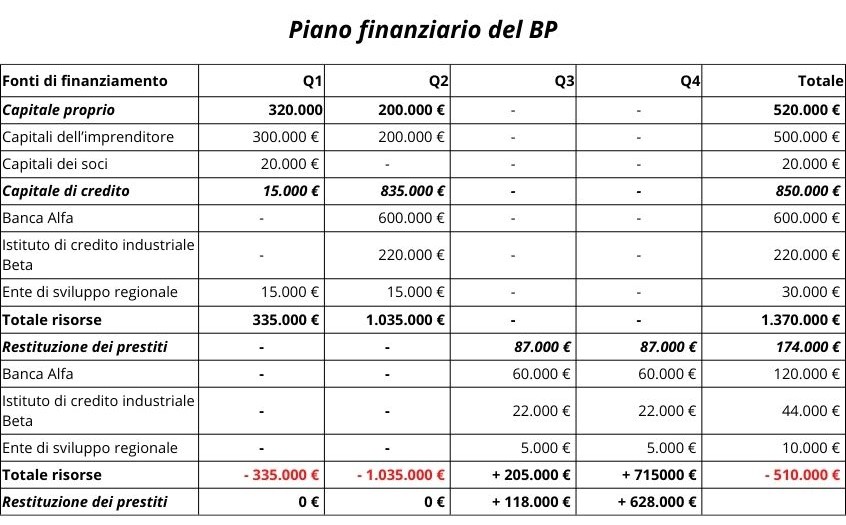

Esempio di Piano finanziario

Continuando il caso dell’azienda che vende capi di abbigliamento di alta gamma (e anche di media qualità, una volta aperto il secondo punto vendita), si può ipotizzare che l’imprenditore disponga di un capitale di 500.000 euro (da investire), e che quindi necessiti di un prestito, visto che nei primi 2 trimestri il fabbisogno finanziario è pari a 1.370.000 euro (importo che si ottiene sommando il fabbisogno dei primi due trimestri).

L’imprenditore deve quindi trovare 870.000 euro (1.370.000 – 500.000 posseduti, che rappresentano il capitale proprio), e a questo scopo dovrà andare in giro per trovare potenziali soci, investitori, istituti di credito.

In occasione dei contatti con i terzi, questi chiederanno in primo luogo quali sono le garanzie. Nell’esempio che si sta considerando, la garanzia principale è la proprietà del punto vendita, che l’imprenditore si appresta a rinnovare, e che è sicuramente di grandi dimensioni e quindi di importante valore, visto che investe 1,5 milioni per la sua ristrutturazione e rinnovo.

Ma molto spesso questa ipotesi non si verifica, e quindi l’imprenditore può essere costretto ad offrire in garanzia asset personali, come la casa di abitazione, o altri immobili (es. la casa al mare o in montagna, fabbricati e terreni che possiede).

A determinate condizioni vi è la possibilità che si ottenga una garanzia pubblica o di un consorzio di garanzia fidi, che sostituisce quella che va fornita dal titolare dell’impresa. Su questo tema, l’Associazione può essere un importante punto di riferimento.

Realizzato un giro di consultazione con possibili finanziatori, alla fine l’imprenditore è in grado di redigere un piano finanziario, quale quello che si trova nella tabella seguente.

Come si intuisce osservando i numeri, si è ipotizzato che i due principali prestiti vengano restituiti in 10 rate, mentre il prestito minore in 6 rate. E’ il caso di precisare che gli oneri finanziari sono considerati nel Conto economico previsionale, come si può verificare leggendo l’articolo relativo all’Executive Summary e Conto Economico.

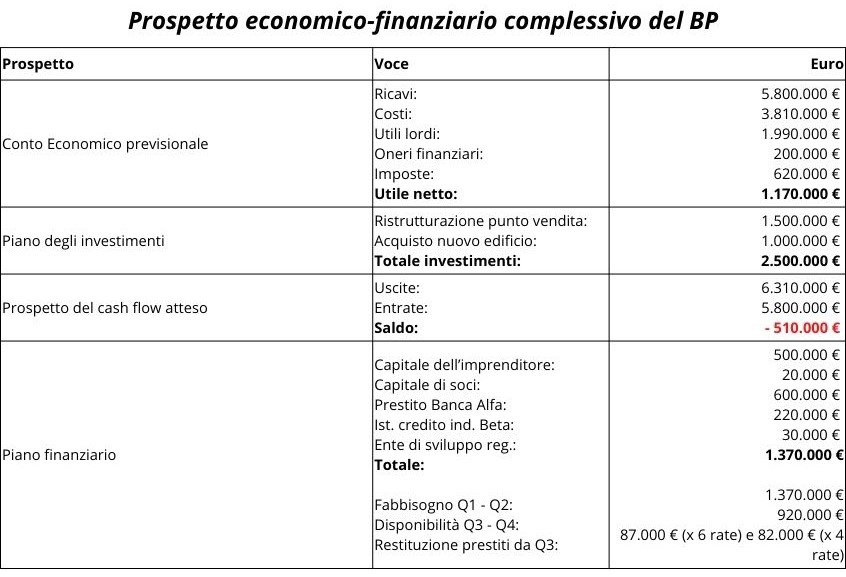

A questo punto si può costruire il Prospetto economico-finanziario complessivo, con il quale si fa la quadratura dei conti, mettendo in relazione i risultati dei 4 prospetti che sono stati predisposti, di cui 3 esaminati in questo articolo, e il primo nell’articolo sul Conto Economico.

Il Prospetto economico-finanziario complessivo

L’ultima sezione del BP è quella relativa al Prospetto economico-finanziario complessivo, dove vanno inserite in un’unica tabella i principali risultati delle ultime 4 sezioni del BP.

In questa tabella si considerano solo i dati totali, e non i dati trimestrali (o del diverso periodo considerato).

La finalità di questo prospetto finale è quello di consentire una visione di insieme dei risultati numerici della progettazione economico-finanziaria dell’impresa, e quindi di consentire una valutazione complessiva della sua fattibilità e sostenibilità per l’imprenditore.

Fonti per le immagini:

shutterstock.com

Manuale di riferimento

DALL’IDEA ALL’IMPRESA

A cura di: Lorenzo Farina | Fabio Fulvio

Editore: Confcommercio | Giovani Imprenditori Confcommercio

Ogni anno, in Italia, nascono circa 300mila imprese totalmente nuove, non derivanti da scissioni o fusioni di imprese preesistenti, la maggioranza delle quali fondate da neoimprenditori, spesso giovani, senza nessuna esperienza imprenditoriale precedente.

Questo libro è dedicato a loro, e a tutti gli audaci che hanno un’idea e la vogliono trasformare in un’impresa, a tutti quelli che sono così folli da voler cambiare il mondo.

In nessun libro si può trovare la motivazione a diventare imprenditori, ma esistono tanti strumenti per capire se la propria idea può funzionare nel mercato, e quasi tutto dipende da come la si implementa.

Perché imprenditori si nasce, ma imprenditori di successo si diventa.

Per avere maggior supporto per la tua attività contatta la tua Associazione Confcommercio